Шаг 2 – выбор системы налогообложения

Описание систем налогообложения

Налогообложение общества с ограниченной ответственностью — сфера, вызывающая массу трудностей на всех этапах его существования и функционирования. Верный ответ на вопрос о том, какую систему избрать, во многом поможет ведению бизнеса. Проблема указанного выбора может возникать многократно, не только при создании предприятия, но и потом, ведь у всякого предпринимателя объективно существует стремление к максимизации получаемой им прибыли, что достигается через снижение производимых затрат, в том числе, налоговых.

ОСНО (Общая система налогообложения)

Применение данной системы подразумевает, что юридическое лицо ведет полный бухгалтерский учет и производит уплату всех, условно говоря, обычных налогов, т.е. НДС, налог на прибыль организаций, налог на имущество, до 2010 года также ЕСН, замененный страховыми взносами.

Преимущества:

- Фирмы или ИП, которые применяют ОСНО, выступают плательщиками НДС. Это удобно при работе с теми контрагентами, которые также должны платить НДС, так как им важно, чтобы их затраты включали этот налог.

- Если доходы отрицательные, возникает право освободиться от уплаты налога на прибыль. Есть возможность снизить размер налога на предполагаемую будущую величину убытков.

- Нет ограничений на размер прибыли, численность штата сотрудников, торговые площади и т.п.

Недостатки:

- Массивное и объемное налогообложение.

- Обязательность ведения бухгалтерского учета.

Виды деятельности, для которых используется данная система

Применима для любых видов деятельности.

УСН (Упрощенная система налогообложения)

Специальная разновидность налогового режима, которая направлена на сглаживание налогового бремени применительно к организациям малого бизнеса и упрощение ведения учёта.

Использование УСН фирмами предусматривает их освобождение от обязанности по уплате налога на прибыль (исключения предусмотрены пп. 3, 4 статьи 284 НК РФ), налога на имущество организаций. Компании, применяющие данную систему, не рассматриваются в качестве налогоплательщиков НДС, за исключением ряда правил, зафиксированных в НК РФ.

Преимущества:

- Значительное уменьшение объема налогового бремени.

- В налоговый орган предоставляется лишь одна декларация по единому налогу (форма КНД 115201).

- Компания может не вести бухгалтерский учет, за исключением учета нематериальных активов и основных средств, что позволяет сэкономить на услугах соответствующих специалистов.

Недостатки:

- Наличие риска утраты права использования УСН, а, следовательно, последующая доплата сумм налога на прибыль и пеней, а также необходимость формирования большого количества документов (отчетности).

- То, что организация не является плательщиком НДС может стать проблемой при взаимодействии с контрагентами, уплачивающими данный налог, в связи с чем также понижается конкурентоспособность компании, применяющей УСН.

- УСН блокирует возможность открытия обособленных подразделений, осуществления некоторых видов деятельности (в области страхования, банковская, нотариальная), реализации определенных товаров.

Виды деятельности, для которых используется данная система

Действующее законодательство содержит перечень субъектов, которые не имеют права на применение УСН (Статья 346.12 НК РФ). Этот список также ориентирован на определение круга видов деятельности, при которых УСН использоваться не может. Соответственно, если предприниматель ведет бизнес в неупомянутой области, он может применять рассматриваемую систему налогообложения.

ПСН (Патентная система налогообложения)

Патентная система налогообложения выступает в качестве вида специального налогового режима, её легальная регламентация содержится в гл. 26.5 НК РФ.

Данная система применима только к индивидуальным предпринимателям и не может быть выбрана организацией.

ЕНВД (Единый налог на вмененный доход)

Эта система также относится к специальным режимам налогообложения. Главным образом её характеризует то, что в основе определения базы налогообложения субъекта лежит не отчетность, а расчет доходности разных видов деятельности. При этом расчет предполагаемого дохода основан на закрытом перечне формальных и легко оцениваемых физических показателей.

Нормативная база данного регулирования размещена в гл. 26.3 НК РФ. Нормативно зафиксирован перечень видов деятельности, по которым допускается применение ЕНВД (Статья 346.26 НК РФ), а также список требований к организациям и ИП, которым они должны соответствовать для использования рассматриваемой системы.

Преимущества:

- Снятие обязанности по уплаты группы налогов:

для предприятий – налога на прибыль, налога на добавленную стоимость (НДС), налог на имущество. - Понижение ЕНВД на сумму страховых взносов, уплата которых была произведена.

- Если компания не совмещает рассматриваемый режим с ОСНО, то можно говорить об упрощении порядка ведения бухгалтерского и налогового учета.

Недостатки:

- Организация, использующая систему ЕНВД, выступает невыгодным партнером, поскольку не платит НДС и, следовательно, не может обеспечить заказчику его возмещения (этот недостаток был ранее упомянут применительно к УСН).

- Если налог уплачивается за каждый квадратный метр имеющегося помещения, необходимо оценить, насколько эффективно оно используется.

- Если физическим показателем, влияющим на сумму, подлежащую уплате, является численность штата сотрудников необходим дополнительный контроль за деятельностью работников, основанный на принципе оптимизации (возможно один специалист мог бы выполнить функционал двоих и т.п.).

Приведенные размышления представляют собой не недостатки по своей сути, а сложности, с которыми может столкнуться организация в результате выбора данной системы налогообложения. Применительно к конкретной сфере деятельности подобных требующих внимания моментов может быть больше или меньше.

Виды деятельности, для которых используется данная система

НК РФ содержит закрытый перечень сфер деятельности, осуществление которых возможно с применением ЕНВД (Статья 346.26 НК РФ).

Таким образом, при выборе системы налогообложения ООО, необходимо проверить его предполагаемые виды деятельности на предмет соответствия тем, которые указаны в НК РФ.

ЕСХН (Единый сельскохозяйственный налог)

ЕСХН выступает в качестве специального фискального режима, применяемого к сельскохозяйственным товаропроизводителям и реализуется совместно с другими режимами налогообложения.

Организации, практикующие использование ЕСХН, освобождаются от обязанности уплаты налога на прибыль организаций (исключительные случаи относительно данного правила зафиксированы в пп. 3, 4 статьи 284 НК РФ), налога на имущество.

Под налогоплательщиками понимаются компании и индивидуальные предприниматели, не только являющиеся сельскохозяйственными товаропроизводителями, но и перешедшие на уплату ЕСХН в порядке, установленном Гл. 26.1 НК РФ.

Налоговый учет для целей исчисления ЕСХН у компаний осуществляется на основании данных бухгалтерского учета. В роли объекта налогообложения выступают доходы, сниженные на величину расходов.

Преимущества:

- Замена группы налогов на один (ЕСХН), что приводит к ослаблению налогового бремени для на малых и средних предприятий.

- Применяется кассовый метод учета: авансы от покупателей включены в доход.

Недостатки:

- Для перехода на данную систему обязательно, чтобы доля реализации сельскохозяйственной продукции или добычи водных биологических ресурсов составляла не менее 70 % от общей выручки организации.

- Компании, которые применяют ЕСХН, не получают льгот, относящихся к ведению бухгалтерского учета.

- Учет доходов осуществляется по кассовому методу, в результате чего организация, использующая режим ЕСХН теряет конкурентное преимущество на рынке, поскольку ей не выгодна практика отсрочки платежа, что негативно рассматривается контрагентами.

- Нельзя претендовать на возмещение из бюджета НДС: организация на деле уплачивает НДС своему поставщику, так как он включен в цену товара, но не может предъявить его к вычету из бюджета.

Виды деятельности, для которых используется данная система

Как приходилось констатировать ранее, данная система налогообложения доступна лишь специфическому кругу участников гражданского оборота, а именно сельскохозяйственным товаропроизводителям. С политико-правовой точки зрения, данный подход был направлен на специализацию фискального режима определенной сферы производства, что позволило бы принять во внимание её особенности.

В то же время, рассмотренные выше «плюсы» и «минусы» заставляют задаться вопросом: стало ли лучше сфере сельского хозяйства. Безусловно, сферу экономики нельзя реанимировать исключительно посредством налоговых льгот, тем более что льготным данный режим можно назвать весьма неуверенно.

Как выбрать систему налогообложения для ООО

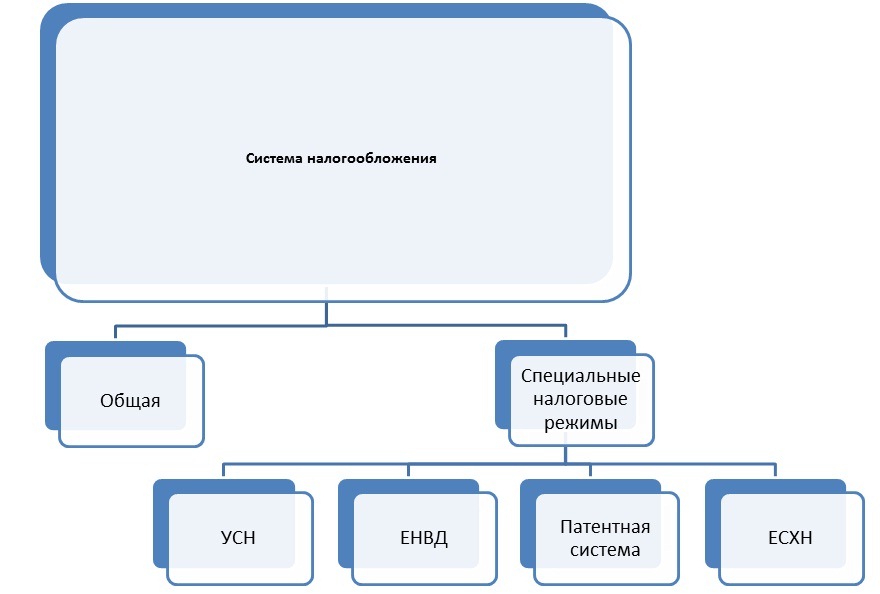

Система налогообложения для ООО может быть общей или специальной (см. схему).

Стараясь выбрать налогообложение для ООО, следует иметь хотя бы минимальное представление о тех опциях, которые предоставляет действующее законодательство и обратить внимание на его возможные изменения. Так, например, налогообложение ООО по системе ЕНВД больше не выступает обязательным для нормативно зафиксированных видов деятельности.

К видам налогообложения для ООО можно отнести не все указанные системы. Патентная система может применяться исключительно к ИП, а не к организациям.

Ознакомившись с содержанием ОСНО, других налоговых режимов и их особенностями, необходимо решить, какой может применяться в комбинации с теми видами деятельности, которые организация осуществляет, а затем выбрать тот режим, достоинства которого представляются более значительными, нежели недостатки.

Принимая во внимание вышеизложенное, имейте в виду, что налоговое законодательство весьма изменчиво. Нормативные новинки появляются в нем довольно часто, что порождает нестабильность и путаницу при исполнении обязанностей перед бюджетом.

Соответственно, юридические и бухгалтерские службы предприятия должны отслеживать текущие изменения, своевременно и квалифицированно взаимодействовать с государственными органами.

Если выбранное при создании организации решение вопроса налогового режима оказывается крайне невыгодным, чрезмерно обременительным, необходимо проанализировать правовые возможности его изменения. Следует учесть также системы налогообложения, к которым прибегают главные контрагенты, чтобы оптимизировать заключение сделок.

←Предыдущий шаг Следующий шаг→